【看中国2019年10月21日讯】在这里,首先要给出的是中国央行的资产数据。

各位,你们必须知道的是:央行的总资产,就相当于基础货币。银行拿着央行提供的基础货币出去放贷,贷款回流银行变成存款,就构成了货币循环现象,由此出现货币乘数效应。

可以说,央行的总资产,是整个货币体系的基础。而要尝试了解中国现在在货币领域面临的两难局面,就必须深入的了解中国央行的总资产演变情况。

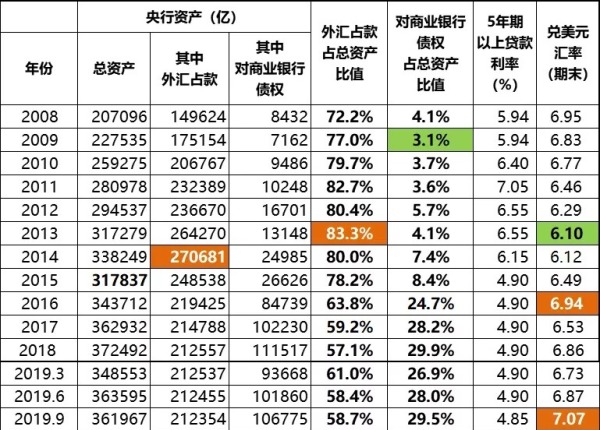

2008年以来中国央行历年的资产表(作者制表)

上表的数据来源为中国人民银行官网数据库,给出了2008年至今年三季度的央行总资产演变。注意,央行总资产从2008年之后,在大多数年份都处于剧烈的扩张之中,其间在2015年萎缩了一次,萎缩幅度为-6.0%(31.78万亿/33.82万亿-1),这是由于当年度股灾爆发,巨额国际热钱撤出中国,作为央行最重要资产的外汇占款(央行为了兑换外汇流入而印出来的人民币,随着外汇流出被动减少)因此减少了2.22万亿人民币。2016年外汇占款继续减少2.91万亿,但是当年度央行总资产反而增加了1.92万亿,这是由于中国央行从2016年初开始启动了宽松模式,也就是SLF、MLF等新型印钞模式,央行作为最终借款人,向各大商业银行提供借款,商业银行只需要拿手里的各种债券作为抵押就可以了。在数据上,2016年央行向商业银行借出了足足5.81万亿人民币的债,足以填补外汇占款减少带来的窟窿。

在此,笔者必须不厌其烦地强调:注意,央行向各大商业银行提供的借款,当然也是印出来的。在本质上, 这就是以债为锚的印钞模式。对于这一点,并没有什么可质疑之处,以债为锚,是欧美发达国家最基本最普遍的印钞模式,中国在2016年之后才启动这个模式,也就无可厚非。2017-2018年,外汇占款每年均小幅萎缩,但央行向商业银行的借款规模持续快速上升,由此确保了央行总资产持续上升,也就维持住了货币的整体宽松环境。

然而到了2019年,央行总资产终于丧失了增长性。截至今年9月底的央行总资产为36.20万亿,对比2018年底37.25万亿,降幅为-2.8%,虽然没有2015年的萎缩幅度大,但也已经算是一个根本性的逆转。之所以出现这种逆转,其原因在于,央行向商业银行的借款,已经丧失了增长性,截至今年9月底的借款额为10.68万亿,较2018年底的11.15万亿,降幅-4.2%。

各位,面对这种数据,你们必须要了解的第二个问题是:以债为锚印钞的根本难题就在于要找到最终的适当资格借款人。央行印钱给商业银行,商业银行并不是资金的最终使用方,它必须把钱放贷出去,借给各种各样的适格借款人,比如购房人,比如企业,比如政府。然而,现在的问题在于,2016年中国启动“以债为锚”模式,到2019年,短短三年时间,适格借款人就已经用完了!这真是一件非常尴尬的事。

首先要说的是最常见的借款人——城镇居民,他们会通过购房这种行为借入大量的债务,从而支撑起整个货币体系,这也是2016年起中国会发起“地产去库存”运动的原因。事实上,整个欧美金融世界的主要借款人,都是居民。美国2018年末的家庭负债总规模达到13.5万亿美元,而美国2018年末的M2(货币总量)也就是14.3万亿美元,两者之间的比值高达94.4%。这事实上意味着,在以债为锚的印钞模式下,庞大的家庭负债支撑起了整个美国的金融体系。而在中国这边,2018年底的居民部门贷款总规模仅47.9万亿人民币,对比当年末182.7万亿人民币的M2,占比只有区区26.2%,几乎没有存在感可言。即便是还存在二十万亿人民币规模的民间地下借贷,也没什么关系,提升不了多少百分比。通过老百姓借债买房来支撑整个货币体系的发展,在一贯“胶柱鼓瑟”(这个成语能看懂的人不多吧……嘿嘿)的国产经济智囊们看来,实在是空间大得很啦。事实上, 这就是中国在2016年推出地产去库存政策的背景:学术界整天叫喊着中国老百姓的存款率高负债率低,跟欧美的相关金融数据比起来差异过于明显,把老百姓的六个钱包都赶出来买房,起码可以支撑中国经济再发展个黄金10年,一点问题都没有。

然而,可悲的地方在于,国产经济学界在看到上面这份简单的数据对比之余,忘记了人类世界最基本的常识:欧美国家的老百姓与中国的老百姓,在收入上是有根本差异的。近10年来,欧美国家的居民收入占GDP的比值,长期稳定在65-70%之间,而中国的居民收入,则始终处于一个非常尴尬的境地(在这里,我需要进行解释的是,GDP的本质就是全社会所有行业的税前利润+工资的总和,因此,居民收入属于GDP的组成部分,是可以与GDP进行对比的。看看,就是这么严谨,只拿在本质上可以对比的数据进行对比,这就是笔者跟那些御用经济学者之间的区别了)。中国居民总收入占GDP的比值,常年在43-46%之间徘徊,同样也是稳定得很,没有什么显著的增长迹象。在收入分配比例显著低于欧美国家的背景条件之下,机械照搬欧美国家的经验,强行将居民作为最终借款人的结果,就是居民的购买力瞬间被掏空。

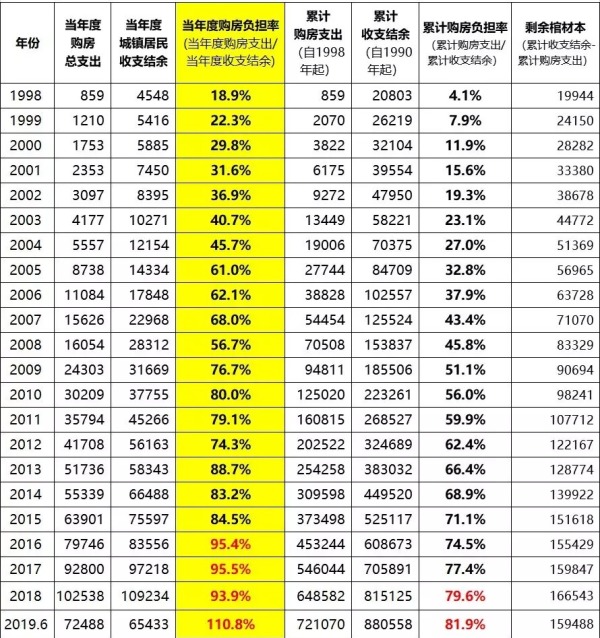

1998年以来中国城镇居民购房负担率变化情况(单位:元人民币。作者制表)

在数据上,2016年后,城镇居民购房支出占城镇居民收支结余(收支结余是个非常重要的概念,计算公式为可支配收入-消费性支出,这个结余是城镇居民进行投资和奢侈性消费的根本,当然也是买房的根本)的比例,就超过了九成,到今年上半年,直接就超过百分百。这意味着,在整体上,城镇居民除了维持生存必需的日常消费性支出之外,已经没有任何空间可以进行投资和奢侈性消费了。

我们今天回头看,如果房地产市场对居民收支结余的吞噬,可以维持在2008年的57%的水平,那当然是皆大欢喜的事。那个时候我们如果没有推出四万亿基建刺激计划,而是乘着全球金融海啸各大企业焦头烂额的机会,使用中国庞大的外汇储备大规模收购欧美实体企业和专利技术,实现产业升级的话,那我中华民族的真正崛起,真是指日可待的事。又或者,维持在2015年的85%的水平,不来新一轮的地产去库存刺激,现在同样也还有空间,可以耐心等待居民收入的增长,逐步填上债务窟窿,补充上消费力,不至于像现在这样进退两难——只要央行的资产规模丧失增长性,货币刺激力度稍微减弱,官方GDP增幅就退到6.0%的水平上。

居民购买力被吞噬太狠的结果,事实上在去年就体现了出来。根据信通社的数据,2018年中国手机销量同比萎缩15.6%,2019年前三季度继续萎缩5.7%。不过手机消费在居民消费体系中的占比不高,象征意义不大。更为关键的数据是汽车销售数据,根据乘联会的数据,2018年狭义乘用车(居民用车)销量萎缩5.9%,今年前三季度继续萎缩8.6%。汽车消费是居民消费中的第一大项,占限额以上社会消费品零售总额的比值常年维持在30%左右,算是消费第一大项。汽车销售显著萎缩,一贯被视为消费萎缩的先导性指标。在人类步入汽车时代之后,每一次全球性经济萧条的前两年,都会出现汽车销量下行的现象,从无例外。这种数据摆在眼前,实在是触目惊心,无从辩驳。

2012年以来中国国内狭义乘用车市场数据变化情况(作者制表)

事实上,除了手机与汽车之外,典型的日常消费数据都有清晰的萎缩迹象。2018年中国服装销售总量萎缩了22.3%,到今年上半年,继续萎缩4.6%。饮料的销售量,2018年萎缩11.3%,2019年上半年继续萎缩2.1%。更具参考意义的是白酒销量,这个数据可以同时衡量餐饮业和零售业的兴衰程度。2018年白酒销量萎缩26.4%,2019年上半年继续萎缩20.7%。具备参考意义的所有消费品市场,都呈现清晰的萎缩迹象。在这样的背景下,2019年前三季度,中国商品房市场整体销量萎缩0.1%,房价领跌的东部地区商品房成交量萎缩2.9%。房地产市场,自此也丧失了增长性。

手机、汽车、服装、饮料、白酒,将这五者的数据整合在一起,就意味着中国从2016年开始的,以居民作为最终借款人的金融政策,陷入了完全的失败。忽视中国与欧美之间的根本性差异,在国产经济学家的忽悠之下,直接照搬欧美经验的结果,最终导致了今天这样的左右为难的局面。要知道,居民的消费能力是一切经济刺激措施的根本前提,只要居民还有消费能力在,那终究还有办法可想。而一旦消费能力被摧毁,那可选的路径,就极少了。

伴随着居民的购买力剧烈萎缩带来的终端消费市场剧烈萎缩,企业的投资欲望当然也随之剧烈萎缩。在现在这种残量市场博弈(对,并不是存量市场博弈,而是日益萎缩的残量市场博弈)的背景下,指望企业继续花钱扩大生产是不现实的。这当然也意味着第二类的适格贷款人——企业,开始进入萎缩状态。体现在数据上,就是产业投资的剧烈萎缩,并带动整个固定资产投资下行。

2008年来中国固定资产投资(不含农户)变化情况一览表(单位:亿元人民币。作者制表)

2018年第二产业(工业建筑业)固定资产投资增幅仅0.9%,到2019年前三季度,下降到-23.4%。受此影响,整个固定资产投资在2018年的增幅只剩下0.6%,到2019年前三季度被拉低到-4.6%(各位在这里一定要根据上表自己去除一下,自己算增幅,一定不要相信国家统计局直接给出的增幅)。如果不是房地产投资还有10.5%的正增速的话,整个固定资产投资数据会更加难看。

各位,根据中国从08年延续至今的通常的治理逻辑,在这种时刻,当然是鼓励地方政府扩大债务规模并扩大基建投资,以政府借钱修路修桥的方式,带动整个产业投资。2008年时候,整个固定资产投资规模只不过15万亿左右,新增四万亿基建投资,占比接近三成,足以改变整个固投的格局,给经济发展烧上一把虚火。但是到了2018年之后,固定资产投资总规模已经超过60万亿,哪怕是再来一个六万亿投资,占比也还不到10%,对整个产业经济已经没有拉动作用可言了。这就是我们现在的尴尬之处:单靠政府借债搞基建,已经没有意义了。

2010年以来中国政府财政收支变化情况一览(单位:亿元人民币。作者制表)

第三个适格借款人,中央及地方政府,今年以来确实是拼尽全力在借债花钱。在财政收支方面,今年前三季度的总赤字规模达到3.65万亿人民币,远远超出去年同期的1.78万亿,足足翻了一倍。与此同时,国债发行规模同比去年同期增加了12.6%,地方债发行规模同比增加了10.1%。考虑到财政部甚至在九月份事实取消了地方债的所谓本年度发行上限(其实截至9月底的地方政府债还有24.08-21.14=2.94万亿的本年度剩余额度没用完呢),各地政府想怎么发债就怎么发,估摸着今年剩下这个季度,地方债发行还会迎来一波小高潮。不过麻烦在于,9月份当月的地方债发行突然遇到了麻烦,只发出去了两千亿出头,同比去年同期减少了足足7成,较今年以来月均四千多亿的规模来说更是腰斩了一把。在接下来的这个季度里,地方债发行会不会再次遇到困难,还不好说。不过就算乐观预计,每个月还能按照此前的月平均数,发出去四千多亿的话,那到今年底的地方债总发行规模,大概也就是5-6万亿,这就是极限了。天可怜见,就这6万亿左右的地方债,政府已经算是尽力了,为了促进经济发展,能做的都做了,能修的路和能拉的铁路,都已经提上日程了,但是,相对于当下超过60万亿的年度总投资,超过190万亿的M2(货币总量)来说,实在是作用有限,根本就起不到显而易见的拉动效益。

就这么总结起来看的话,三大最终借款人,居民、企业和政府,其中居民已经被掏空了,短期内不具备借钱花钱的能力;企业面对着严重缺乏消费力的市场,绝不可能花钱扩大产能;政府虽然极力扩张债务,但是今时今日的政府借钱能力非常有限。而这,就是我们现在在货币金融领域面临的终极难题:以债为锚的货币发行方式,遇到了最终借款人不足的尴尬局面,导致想要宽松,都宽松不起来。

各位,到现在这个时候,事实上,我们就要迎来一次终极考验:我们是要踏踏实实的面对困难,解决困难,想尽办法给老百姓增加福利,补充底层的购买力,从而提升企业的投资热情,一步步的填上经济发展过程中留下的坑;还是我们继续迷信自己是天生赌王,逢赌必赢,将所有的筹码都拿出来,拿到国际经济的赌台上去一把SHOW HAND,去赌一把大的。

各位,事实上,中国已经在这张赌台上,赌了两次了。第一次2008年参赌的结果,是取消了地方债的发行限制。第二次2016年参赌的结果,则是把老百姓当成终极借款人。毫无疑问,这两次赌局,都是有一波自称精通西方经济学的国产经济学家,在背后作为智囊的。很明显,中国两次都掉进了坑里,被这帮国产智囊坑得输光了筹码。现在,我们有第三次参赌的机会。按照目前的政策走势来看,这一次我们依然没有选择离开赌桌,踏踏实实的回头去填坑。我们依然选择了赌,而这一次押上赌桌的是:产业链。如果这次赢了,我们将会赢下相对完整并且具备独创性的科技产业链;而如果输了,我们已经在手的完整的基础制造业产业链,都将会外迁,其中大部分附加值较低的劳动密集型产业会被打散然后迁移到东南亚和南美各国,大概率每个国家都只能获得产业链上的一部分,不会出现一个国家发展出整套产业链的情况。其中有少部分附加值较高的,则会回迁欧美日。

这场关于产业链的赌局,现在各方的筹码都已经摆了出来,最后一张牌,也已经发到台面上的每一位玩家的手里。在今年的最后这个季度,每一名玩家,都会揭开牌面。中国现在面临的问题,是开不动的印钞机,是适合借款人不足;美国的问题,是内部在发展路径上陷入分裂;英国陷入了僵硬的议会式民主带来的脱欧陷阱;至于整个欧洲,则在高福利陷阱之中沉沦。日本则早已赢得赌局,目前在冷眼看着世界各国苦苦挣扎。至于这场赌局的结果,请过完今年的最后这个季度再看吧。