【看中国2020年7月20日讯】让我们先从两组价格数据开始本文的论述。

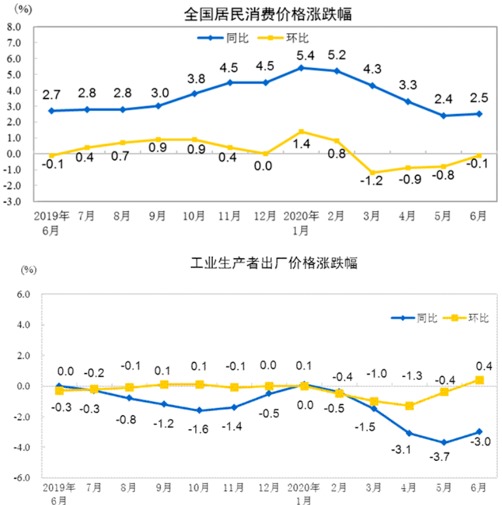

居民消费价格一直维持着上涨趋势,6月份的消费物价同比涨幅2.5%;而工业生产者出厂价格一直维持下跌趋势,6月份的工业出厂价格跌幅3%。如下图所示,近一年来,这两者之间的差值从2个百分点,逐渐放大到了5个百分点,表现出清晰的两极分化趋势,这种分化其实是非常严重的警告信号:消费端出现通胀迹象,而生产端则出现萎缩迹象。这两个现象合在一起,就是经济学上最大的麻烦:滞涨。

过去一年来全国居民消费价格指数与工业生产出厂价格涨跌幅情况对比(作者制表)

滞涨现象最早出现在1970年代的美国。当时的美国丧失了技术上的革新能力,在生产过剩的同时国民的消费能力又严重不足,依靠印钱来推动经济的话,时不时就诱发恶性通胀。而当时的美国政府面对滞涨毫无办法,想在越南打打仗转移国内矛盾,结果诱发了前所未有的反战运动,“白左”思潮在反战运动中兴起,后来逐渐发展成欧美世界的毒瘤。在这一轮经济下行周期里,白左团体打起精神奋发图强的把世界经济往深渊里带,这事我们且不去说它,就说人类在经济学领域,自从1930年代的凯恩斯主义之后,就不再有任何新的学术进步。对于1970年代爆发的经济滞涨,到底应该动用什么样的经济手段来进行遏制或者缓解,人类根本一点思路都没有。好在美国熬到了1980年代之后,信息技术革命爆发,人类一步步的走进信息互联网时代,技术革新带来了新的投资,提升了老百姓的消费力,美国这才从经济滞涨的深坑里爬了出来。

到了今时今日,换成中国站在了经济滞涨的深坑边上,目前这种消费与生产价格分化的趋势继续演化下去的话,再持续半年,中国就彻底掉进坑里了。麻烦的是,中国最擅长的经济发展手段——投资,也已经走到了极限,丧失了增长性。

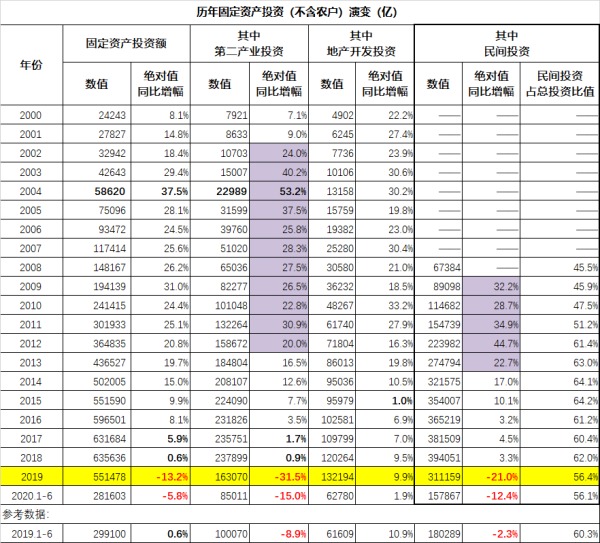

2000年以来中国历年固定资产(不含农户)投资情况一览(亿元人民币。作者制表)

固定资产投资增幅,呈现出清晰的逐年下降趋势,2019年全年的投资降幅为13.2%,今年上半年的降幅为5.8%。注意,对于固定资产投资而言,增幅只能发生在上半年。无论是大企业增加生产线,还是小老板扩充门面,大多数都会在上半年完成投资,以便在下半年获得收益。如果上半年的投资都是萎缩状态的话,那下半年会萎缩得更厉害。所以2019年上半年的投资增幅仅0.6%,到了年底就变成了萎缩13.2%。今年上半年的投资已经直接萎缩5.8%,下半年的萎缩周期一到,还不知道会萎缩到什么程度去。

各位,现在已经不是2008年。2008年的时候全社会的固投规模只有10万亿出头,所以政府出台一个4万亿投资计划,很容易的就能拉动经济。现在的全社会固投规模已经超过了50万亿,再来一个4万亿,就好像是毛毛雨一样,根本就没有刺激作用。想要刺激经济恢复增长,财政投资规模必须达到15万亿以上的等级。而2019年我国的财政总收入规模也就是27万亿,想要支撑15万亿的财政投资,是绝无可能的。

更麻烦的是,民间投资的热情已经消失了,2013年后民间投资的增幅就剧烈下降,到2019年下降到负值,-21.0%,今年上半年为-12.4%。民营企业家不愿意投资了,要实现投资增长,只能指望国家财政,这意味着财政投资的压力还要再翻倍。这种情况简直就是无解。当然了,好玩的地方在于,房地产开发投资还是正值,不过增幅也只有1.9%。这个数据,乃是开启住房市场化改革以来的第二差值,仅比2015年的1.0%稍微好一点。

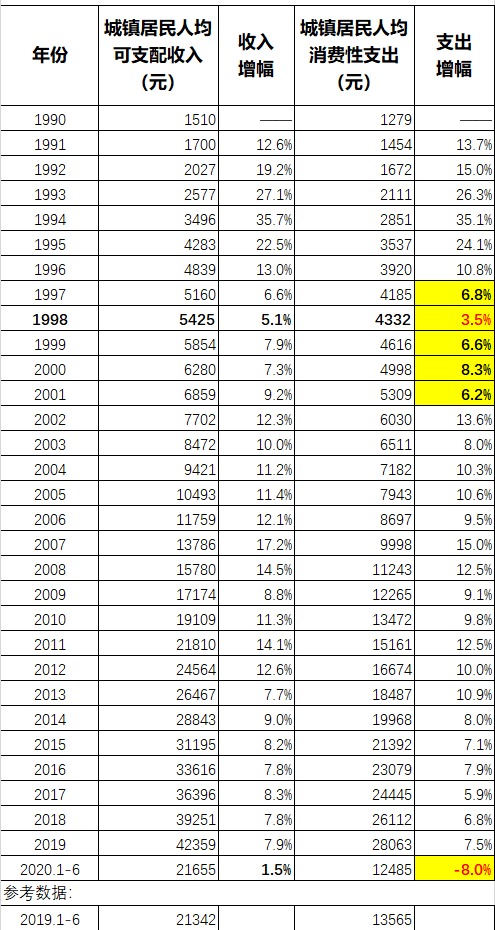

投资手段指望不来,那就只能指望居民的消费能力了。这里最合适使用的数据,就是城镇居民的收支数据。我这里给出的是1990年至今年上半年的城镇居民人均可支配收入和消费性支出数据。这一数据的演变情况,可以清晰的看出老百姓的消费能力变化情况。

1990年以来中国城镇居民收支演变情况一览(作者制表)

城镇居民的可支配收入(税后收入)增幅放缓,始于2012年;而支出水平放缓,则始于2013年。到今年上半年,收入绝对值增幅只剩下1.5%,低于同期消费物价涨幅2.5%,这意味着城镇居民收入在事实上的萎缩。而今年上半年的消费支出则萎缩了8.0%。这是改革开放以来的第一次半年度级别的消费支出萎缩,当然,这也意味着我们一直期待的“报复性消费”,根本就没有出现。

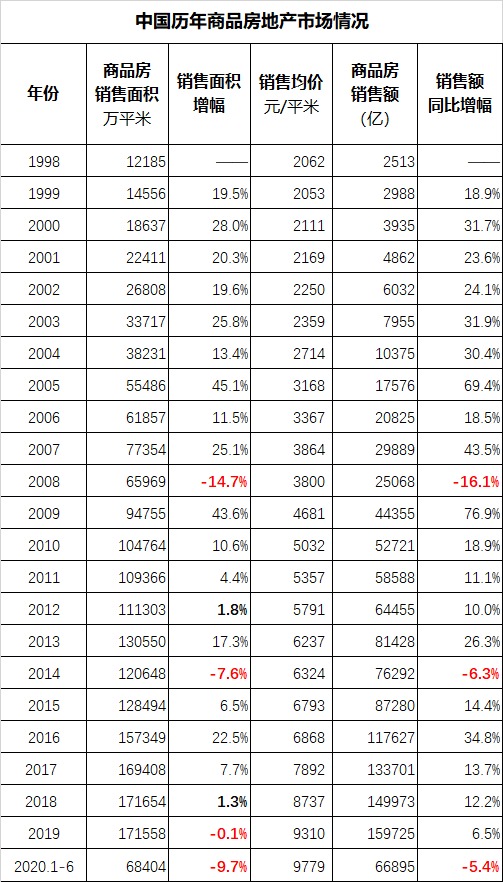

中国经济的另一个重要支撑,就是房地产。房地产对国人来说,是信仰一般的存在。

1998年以来中国历年来商品房市场变化情况(作者制表)

房地产市场,今年同样丧失了增长性。今年上半年的商品房销量同比萎缩9.7%。结合近年来的数据来看,今年的市场萎缩延续了持续萎缩的趋势,这已经是无从抵抗的大势了。毕竟老百姓手里的钱也不是无限的,近年来老百姓手里的每一分闲钱都拿去买房了,今年连收入都丧失了增长性,再指望整个房地产市场持续增长,也是不现实的。

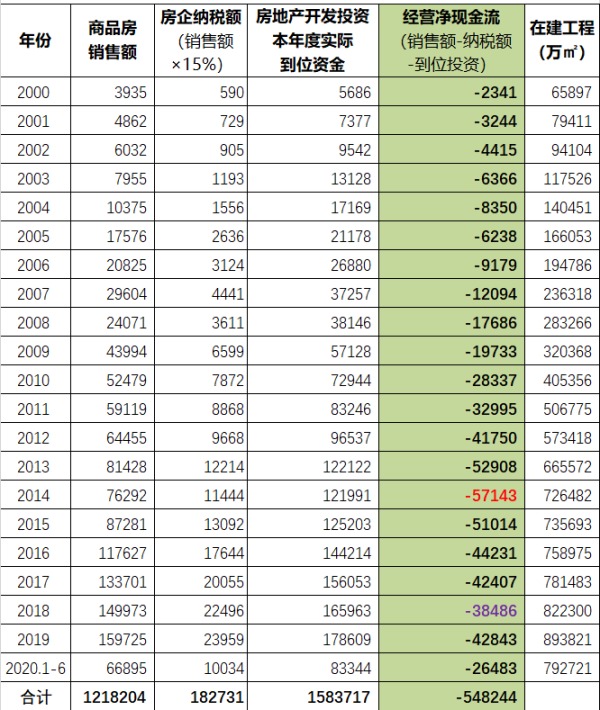

然而,在房地产市场萎缩的背后,其实隐藏着一个巨大的炸弹:地产企业的巨额负债。下表是地产企业的整体现金流情况,我们可以惊讶的看到,其实地产企业从来没有拿走过利润。恰恰相反,每个地产老板都将自己挣到的每一分钱都重新投入到了买地开发之中,并且为了扩大开发规模,还大肆借债。下表中的经营净现金流,每一年都是负值。这个负值窟窿当然就是靠借债来填的,也就是地产公司的整体实际负债。

中国的房地产企业宏观现金流情况(亿元人民币。作者制表)

2014年的时候,地产企业的债务窟窿达到了峰值的5.71万亿,此后为了帮地产企业走出财务陷阱,中国开始了地产涨价去库存运动,地产企业的年度债务窟窿到2018年下降到3.85万亿,不过2019年,由于市场丧失了增长性,于是这个债务窟窿重新增长,达到4.28万亿。今年上半年的债务窟窿2.65万亿,按这个数据翻倍算的话,今年的窟窿又会超过5万亿,重新回到2014年的水平。整体来说就是,地产企业通过多年的借债增长,累计积累了54.82万亿的债务,手上还拿着79.27亿平米的在建项目。各位,如果伴随着地产市场的逐渐萎缩,地产企业的现金流整体断裂的话,这个50多万亿的债务炸弹爆发出来,这是中国经济根本承受不起的。地产市场,是万万不能持续萎缩的,是中国脆弱的金融体系,必须要维持的。

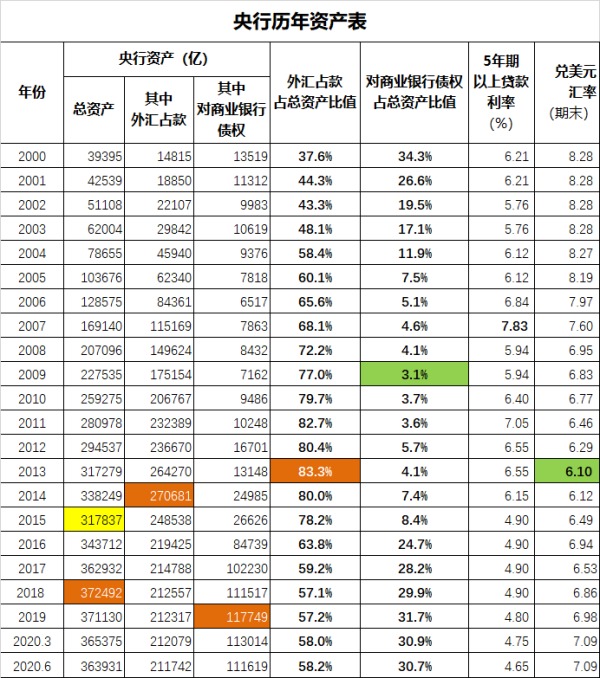

然而,在金融体系那边则尴尬的要命。在经济嗷嗷待哺期待货币大放水的时候,央行居然陷入了被动缩表的尴尬状态之中。

中国央行历年资产表变动情况(作者制表)

中国的央行资产主要由两项组成,第一项是外汇占款,也就是兑换外汇而印出来的基础人民币;第二项是对商业银行的债权,也就是央行通过各种粉借给商业银行的钱。这两个手段,是我国扩张基础货币的主要手段。2013年以后,我国印钱的模式变了,从此前的兑换外汇,变成了第二项,借钱给商业银行。这种模式的问题在于,商业银行自己是花不了钱的,它们必须找到最终的借款人。2014年的下半年到2015年上半年,商业银行把股民当成最终借款人,数以万亿计的银行资金作为炒股的配资,借给了股民。然而这种依靠股民借债吹起来的股市泡沫根本就没有可持续性,到2015年6月份之后股市泡沫破灭,留下一地鸡毛。所以2015年,央行资产剧烈萎缩了一次。

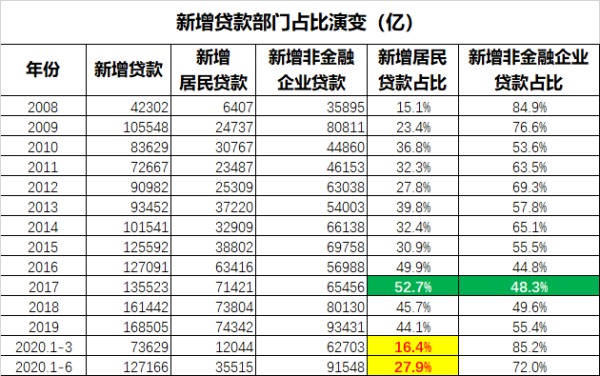

2008年来新增贷款部门占比演变情况(亿元人民币。作者制表)

此后,商业银行找到了新的借款人——购房者!老百姓借钱买房,成为了银行资金的主要流向,这就是地产去库存政策出台背后的经济必然性。体现在数据上,就是新增居民贷款占总贷款的比值,越来越高,2015年的占比还只有30.9%,2016年就暴增到49.9%,2017年甚至达到了历史峰值52.7%。2018年和2019年的地产市场其实已经丧失整体上的增长性,不过居民贷款占还是维持在45%左右。到了今年上半年,由于地产市场的继续萎缩,居民贷款占比下降到了27.9%,全年占比能不能上升到40%,是一个巨大的疑问。

没有了购房者这个最终的借款人,央行借给商业银行的钱,其实是花不出去的,商业银行迫于无奈,只能把钱还给央行,于是央行居然被迫缩表。这就是最尴尬的情况:开不动的印钞机。虽然每个人都想央行开动印钞机印钱,但是央行居然印不出去。实在要印的话,就只能是凭空印,直升机撒钱。这种印法在中国近代史上有着非常深刻的教训,在当下消费物价已经涨起来了的情况下,等闲绝对不敢走到这一步。

所以,现在看来看去,这个滞涨阴影,居然是摆脱不了了。如果再结合外部贸易环境的变化等情况来看的话,这简直就是中国经济不可承受之重。不过,中国历史上每到这样的重要关头,总是会出现一次重大机遇,出现一个改变的窗口,出现一个充满曙光的契机。希望这一次,我们能抓住这个机会……